Sí, título de peliculón. Mítica peli del oeste para un domingo (o lunes) lluvioso. Nos servirá de excusa para hablar de fondos de inversión.

Dadle al PLAY para deleitar vuestros oídos mientras leéis.

El film es el tercero de la denominada trilogía del dólar y nos viene como anillo al dedo para charlar sobre el vil metal. Os recomendamos encarecidamente su visionado (quizá otro día nos adentremos en los detalles, en la redacción nos encanta este metraje).

Para entrar en calor, vamos a dar un rodeo al título. Lo cambiaremos por este otro: El bueno, el value y los malos.

Invertir mediante fondos

Cedemos las riendas del artículo a nuestra compañera y experta en finanzas, Isabella. Ella en primerísima persona os contará cómo invertimos en la oficina.

(…)

¡Hola! Como bien ha dicho mi amado jefe de redacción, os transmito cómo tenemos los euros invertidos…

Aquellos que no sepáis casi nada de fondos, os diría que echarais un vistazo a:

– Mini curso de la CNMV (parece cutre, pero da nociones básicas).

– Este artículo de Enrique Roca en Rankia (con más enjundia).

– Y hay otros cientos de recursos más en la Internet.

Motivación

Sin más demora, comencemos por lo primerito. ¿Para qué invertir?

Como ya sabemos o nos habrán contado, el dinero ahorrado pierde su valor a medida que pasa el tiempo.

No queda sino el polvo de los antaño depósitos a plazo fijo, y las cuentas remuneradas de la actualidad producen menos que un pozo seco. Si queremos, ya no solo ganar, sino conservar el valor de nuestros ahorros, nos vemos forzados a invertir.

Objetivo

Financieramente hablando, en putolunes tenemos un fin último y muy loable: abandonar la oficina, quemarla e irnos a vivir al Caribe (importante que sea en ese orden).

Esto se traduce, fundamentalmente, en que deberemos generar ingresos pasivos sin necesidad de trabajar. Nos subimos para ello al carro on FIRE de la inversión.

La pequeña pega es que para vivir al 100% de inversiones hay que poseer una cantidad considerable de guita (por ejemplo, 300.000€ con un 4% de rentabilidad nos darían 12.000€ brutos al año).

En nuestro caso, además, desdoblamos el objetivo FIRE en dos sub-objetivos complementarios:

a) el principal, incrementar el patrimonio. Aunar una buena cantidad a largo plazo y destinarla finalmente y en su totalidad a generar rentas. Mínimo tendremos que llegar a esos 300k… (sudores me entran)

b) pero, por otro lado, queremos generar unas rentas chiquitinas de mientras. Para que nos animen espiritualmente y nos ayuden a ir tirando económicamente del carro o carreta (entiéndase alquiler, gastos de casa, comida, transporte, etc -la subsistencia).

Alguien me diría, no sin razón, que es mejor postponer la obtención de rentas y destinar todo el grueso del capital a incrementar patrimonio. Puede ser, efectiviwonder. Pero, de esa manera, se nos haría el camino más largo que una peregrinación por el desierto almeriense.

Hoy me voy a centrar únicamente en el punto (a) y en la cartera que cargamos con el objetivo de incrementar patrimonio.

Los fondos: el bueno, el value y los malos

A 10 de enero de 2021, estos son los fondos que tenemos con el propósito de sumar chines:

El bueno

El que yo llamo «el bueno», es el que todas las madres querrían para nosotras, el Clint East… emmm… el Brad Pitt de los fondos. ¡Me enamoró desde que lo conocí!

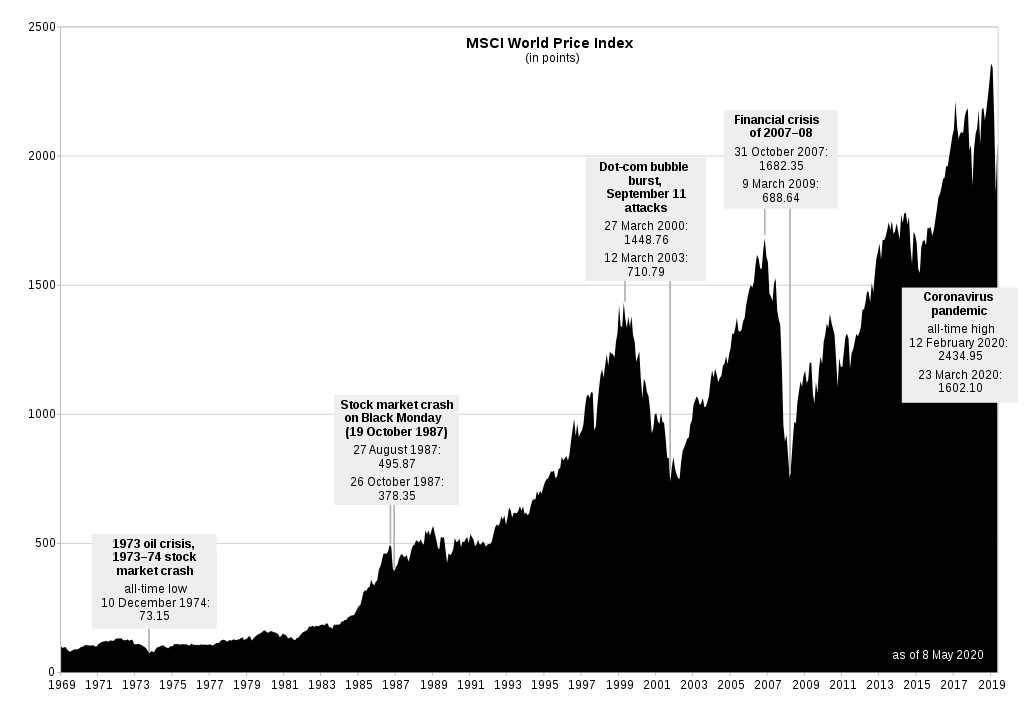

Se trata de un fondo indexado al MSCI World. A mi juicio, la mejor manera de indexarse al mundo mundial.

Inicialmente (batallita gratuita que os endoso) nos suscribimos al Amundi Index MSCI World AE-C (info oficial de Amundi | info en Morningstar) pero, cambiamos de entidad financiera el año pasado, y realizamos un traspaso al flamante Vanguard Global Stock Index Fund (info oficial de Vanguard | info en Morningstar).

Características del fondo:

– De gestión pasiva (indexado).

– Repartido geográficamente (se invierte en países desarrollados del mundo).

– Es renta variable (RV). Es decir, acciones de empresas.

– De acumulación (reinvierte dividendos).

– Comisión: 0,18% (fenomenal).

– Rentabilidad: ahorita mismo, más de un 7% anualizado (dependiendo de cuántos años tomemos, la rentabilidad histórica nos sale distinta).

Ventajas

– No hace falta saber de balances ni estudiar empresas. Al ser partícipe del fondo, estás comprando muchísimas a la vez.

– Diversificación mundial en los mercados de países desarrollados (aunque EEUU pesa mucho en este momento).

– Comisiones muy bajitas.

– Rentabilidad muy interesante.

Inconvenientes

– Nos pueden dar ardor de estómago los vaivenes y volatilidad del mercado mundial (algunos años en los que se tuvo que tener más sangre fría en Bolsa fueron 2000, 2007 y 2020). Pero nos va a suceder con los demás fondos igualmente.

– Quizá podríamos complementarlo con un fondo de emergentes para abarcar más países del orbe.

– No tenemos un «asesor» (vendedor, hablando en plata) a nuestra disposición para preguntarle cosas. En putolunes ya estamos mayorcitos como para necesitar de eso.

El value

Tenemos asimismo un fondo de tipo value. Fue una apuesta personal por esta categoría de fondos y nos vino bien para experimentar en carne propia. No nos ha fascinado la experiencia.

Para conservar el anonimato, pondré un nombre ficticio para el fondo en cuestión: MejorFondoValue FI.

Características del mismo:

– De gestión activa, por supuesto.

– De empresas europeas.

– RV.

– De acumulación.

– Comisiones: un 1,9% aprox. (entre gestión, custodia y otras más). Demasiao pal bodi.

– Rentabilidad: cuando todo va bien, por encima del 7% (sí, me gusta el número 7). La pena es que, cuando todo va mal, se da el batacazo igual o más que el resto de fondos.

Lo vamos a quitar este mismo mes de enero a no más tardar. Francisco (es como se llama el comercial del MejorFondoValue), si estás leyendo estas líneas, no te lo tomes personal. Haces tu trabajo. Tú miras por ti y tus ingresos, y yo miro por mí y mis ahorros.

Ventajas

– No hace falta saber casi nada, solo tener fe ciega en el equipo gestor.

– Cuentas con una persona de contacto para resolver inquietudes. También dan charlas (comerciales, con alguna pincelada técnica) de vez en cuando.

– Supuestamente, al ser value, tienes más potencial de revalorización que con otro tipo de fondos no-value. No me convence para nada.

– Históricamente, en años alcistas ha subido unos puntos más que el mercado.

Inconvenientes

– Las comisiones siempre están ahí, baje o suba la cotización.

– Y son altas. Por poco, un 2%.

– En años bajistas, cae igual o más que el mercado.

Los malos

Hubo una época en la que no sabía nada sobre inversiones. Un amigo -con toda su buena intención- me llamó para decirme que tenía un consultor financiero.

Picada por la curiosidad, me dejé atrapar por palabras exóticas y anglicismos varios. Para ir abriendo boca, me sirvieron un fondo «con resaca garantizada» de garrafón. Durante los años siguientes degusté varios fondos más de diferente graduación alcohólica.

Los supervivientes de estos fondos de poco pelo que nos colaron y que todavía mantenemos son:

– De gestión activa.

– Renta fija (RF), mixta (RM) y variable (RV).

– De empresas europeas y nacionales.

– Comisiones: casi un 2% (entre gestión, custodia y otras más) en RV, menos en RF. Ligeramente por debajo de los límites legales.

– Rentabilidad: menor a los índices que podríamos tomar como referencia para cada uno de ellos.

En unos diez años que llevo trotando con estos fondos activos ¿he ganado? Digamos que sí, que he batido a la inflación, pero no ha sido como para echar cohetes. ¿Ha sido menos ruinoso que tenerlo en un banco tradicional en una cuenta a un 0%? Sí. ¿Habría sido mejor invertir todo ese dinerín de otra manera? Sin duda.

Cuando una es ignorante, se convierte en una presa fácil.

Ventajas

– No hace falta saber de balances ni estudiar empresas, estás comprando muchas y variadas a la vez. El equipo creador y gestor del fondo se encarga de todo a cambio de unos cuantos de los grandes.

– Multitud de opciones. Hay mil tipos de fondos: asiáticos, americanos, africanos, del sector energía, del sector tecnológico, del sector mariguano, sustentables, éticos, ecológicos, veganos, negacionistas…

– Puedes llorarle a tu asesor cuando vengan mal dadas en vez de quejarte en tuiter. Él te consolará y te aconsejará ir de compras para bajar el precio medio y subir su cuota de cara al variable anual.

Inconvenientes

– Comisiones altas para mis gustos personales.

– Una gestión activa que, a veces, es inactiva y no muy transparente.

– Los rendimientos netos son flojos.

Resumen

Cartera actual

Por sintetizar, en las alforjas cargamos ya unos cuantos euritos.

La mayor parte de ellos se encuentran en el fondo bueno y bonito de cara que os comenté, el Vanguard Global Stock Index Fund.

Llevamos poniendo chines -originalmente en el Amundi y más tarde a éste de Vanguard- desde el 2019 y la rentabilidad acumulada en el momento de imprimir estas líneas (enero 2021) es del 21%.

Nos quedamos como un piel roja sin protección solar en la primavera-verano de 2020, pero recuperamos bien. No nos tembló la muñeca e hicimos un par de disparos a buen precio durante la caída.

Aún acarreamos, por desgracia, el MejorFondoValue y otros 3 fondos de gestión activa.

Próximos pasos

- Despedirnos del fondo feo (me comenta el informático que ya está ejecutada la orden de reembolso y nos confirma el juez que tiene los días contados). Le habíamos tomado cariño, pero los negocios son los negocios.

- Liquidar uno a uno y sin piedad los 3 fondos malvados que nos restan.

- Seguir aportando al fondo indexado. Comprar periódicamente y comprar más cuando haya caídas generalizadas (todos los años las hay, de mayor o menor profundidad).

NOTA: todo este cuento de hoy no es un consejo de compra ni recomendación. Esperamos que, al menos, os haya entretenido.

Besos,

Isabelle.

Reflexión

Aprended todo lo que podáis sobre inversiones y fondos: leed libros, ved vídeos, preguntad a alguien que ya sepa (y que no sea parte interesada), contrastad opiniones, adquirid conocimientos, cuestionadlos, desconfiad, sed críticos.

Por último, pero no por ello menos importante: huid de asesores que os sobrevuelen en círculos.

Chiste anti-lunes

– ¿Qué hace un indio cuando va a comprarse ropa?

– ¡Pelearse con los vaqueros!

Sobre todo si son pitillo. Los odio.

Feliz lunes

Desde las oficinas centrales de putolunes, os deseamos una andadura financiera sin muchos sobresaltos.

Tened cuidado con el lunes.

Créditos:

Imagen base para la portada tomada de https://www.youtube.com/channel/UCqJAw6cK4jjcgPIklHBiwrg (licencia Youtube)

Imágenes del bueno, el feo y el malo también de YouTube.

Fotos del lejano oeste cortesía del fotógrafo viajero de putolunes.

Gráfica del MSCI World tomada de Wikipedia. https://en.wikipedia.org/wiki/MSCI_World#/media/File:MSCI_World_Price_Index_-History_1969-_2020.svg

Referencias:

[1] Tutorial de fondos. CNMV. https://www.cnmv.es/TutorialFondos/

[2] ¿Qué es un fondo de inversión y cómo funciona? Blog Fondos de inversión en Rankia. https://www.rankia.com/blog/fondos-inversion/952310-que-fondo-inversion-como-funciona