Hoy toca invertir. O, al menos, hablar de ello…

Mirad, de vez en cuando charlamos con algún amigo de la redacción y nos cuenta que tiene un dinerillo ahorrado. Que lo tiene ahí en el banco de toda la vida, para cuando lo necesite.

Pues lo sentimos, pero tenemos malas noticias para todos aquellos que tengáis un dinero ahorrado en la cuenta corriente del banco (o bajo el colchón, peor aún).

La inflación

Cuando lo necesitéis, ese dinerín valdrá menos. ¿Cómo me dice Ud? Sí, menos, lo contrario de más. Seguiréis teniendo los mismos -por poner un ejemplo- 22805€, pero podréis adquirir menos cosas con ellos.

He aquí el problema: echad ojo a la definición de inflación y otras cuestiones muy básicas. Tenéis otro artículo con más detalle, del Banco Central Europeo, aquí mismo.

(momento de compungimiento y desorientación tras ver los enlaces)

Vale, captado. ¿De qué va eso de invertir?

No os pondremos una definición estricta, pero se trata de sacar un rendimiento a nuestro dinero. Vamos a ver cómo.

Opciones de inversión

En estos días, las alternativas de inversión que más adeptos tienen son las siguientes:

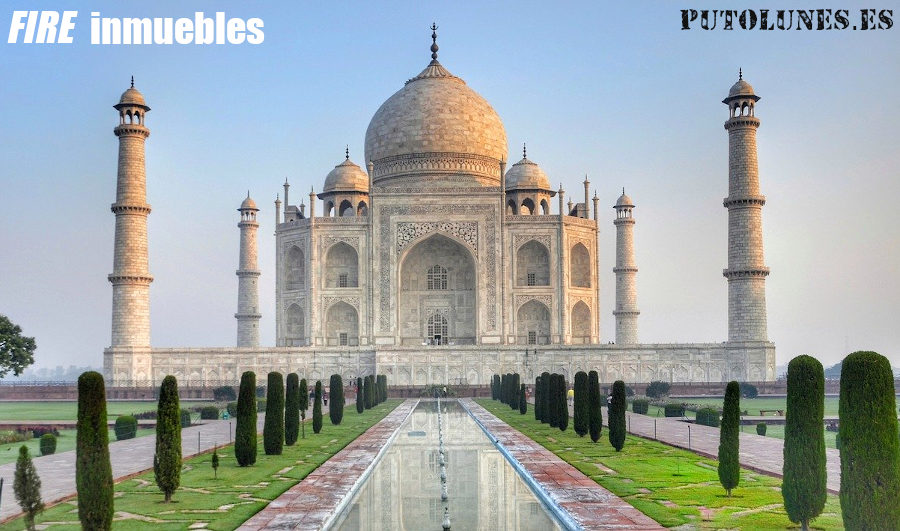

Inmuebles

Comprar inmuebles para luego alquilarlos o venderlos ha sido la forma favorita de los españoles de ganar unas pesetas (euros ahora). Cada estrategia en particular, ya sea vender para luego comprar, o comprar para alquilar, tiene sus propias ventajas e inconvenientes. También dependerá de si adquirimos chalets, pisos, garajes, trasteros, etc.

En general, tendremos en cuenta los siguientes puntos:

pros

– Rentabilidad por alquiler media variable (podría ser de un 4-6%) según el tipo de activo (pisos, lonjas, garajes).

– En caso de alquilar, la renta que cobramos suele ser de una periodicidad cómoda (mensual).

– Comprar ladrillo exige conocimientos, pero es asequible (no digo fácil) aprender lo necesario para meterse en el negocio.

– Tener algo físico, tangible, puede dar tranquilidad mental. Y en caso de necesidad extrema te puedes meter dentro del bien inmueble o utilizarle.

contras

– Se necesita un capital mínimo importante (salvo que pidas hipotecas o similares).

– Gastos de gestión (notarios, Hacienda) y papeleo.

– Poquísima liquidez.

– Gastos de mantenimiento.

– Gastos extraordinarios (averías, derramas).

– Impagos.

– Llega a ser demandante en tiempo, ya que hay que atender a inquilinos, ir a reuniones de propietarios, etc.

Ya lo vimos con más detalle en otro post, aquí en putolunes.

Bolsa

La frase «invertir en Bolsa» tiene mucha miga. Podemos seguir una estrategia basada en una cartera permanente, obtener rentas por dividendos (DGI), comprar y vender para incrementar patrimonio… ya nos meteremos en harina en próximos posts.

Por de pronto, vamos someramente con los pros y contras:

pros

– Rentabilidad media anual interesante (entre un 0-7% dependiendo mucho de en qué invirtamos) a cambio de un riesgo asumible. Ojo cuidao, que pongo un 7% (con un fondo indexado mundial de renta variable) pero puntualmente se puede conseguir más. También, igual de puntualmente, se puede conseguir menos (ya hablaremos del peliagudo tema de los rendimientos en Bolsa en otro momento, no me increpéis, por favor).

– El capital mínimo para empezar a invertir puede ser pequeño y asumible para personas que ahorran poco cada mes.

– Liquidez muy alta. En cuestión de días (fondos) o un par de clics de ratón (acciones y ETFs) podemos tener de vuelta nuestro dinero.

– Si optamos por invertir mediante productos indexados, salvo el tiempo inicial dedicado a decidir el vehículo (fondo), nos quitará muy poca vida.

contras

– Las rentas o plusvalías obtenidas tienen una periodicidad anual, semestral y/o trimestral. Es decir, no las conseguimos cada mes como en el caso del alquiler de pisos. Como se supone que sabemos administrarnos, no debería ser un problema.

– Exige cierto nivel de conocimientos. Saber en qué empresas, fondos o ETFs metemos los chines y cómo operan los mercados no se aprende en dos días.

– Hay que estar atento a las comisiones (del bróker, fondo o mercado) ya que determinan la rentabilidad final obtenida.

– Requiere, además, un control de las emociones propias para ajustarnos al plan que hayamos definido sin dejarnos llevar por el pánico o la euforia (importantísimo).

– A veces, se puede llegar a tener una sensación de poco control al ver lo que hacen los mercados.

Préstamos

El crowdlending (lo que viene a ser prestarse pasta entre un porrón de personas, pero puesto en inglis, que mola más) es algo más reciente, y se basa en dejar nuestro capital a través de plataformas online a entidades que conceden préstamos a terceros.

Lo ponemos como opción, aunque, a nuestro parecer, es algo para los amantes del peligro.

pros

– Rentabilidades de locura (dicen que se saca un 10%) a cambio de un riesgo elevado.

– El capital inicial mínimo requerido es bajo.

contras

– Requiere conocimientos sobre finanzas y muy específicamente sobre préstamos.

– Rentas y liquidez: dependiendo del tipo de préstamo, los intereses se abonan en pocos días o en meses (o nunca). El dinero estará «retenido» durante el tiempo que dure ese préstamo en cuestión.

– Impagos (incumplimiento del prestatario).

– Bancarrota de las entidades emisoras del préstamo (originadores, que los llaman en alguna plataforma). En caso de optar por la archiconocida Mintos, éste es el riesgo más claro.

– Oro parece, plátano es. O, dicho de otro modo, hay plataformas que son un timo. Como, por ejemplo: Envestio y Kuetzal. Artículo de sobre ellas dos.

– Por si todo esto fuera poco, algunas plataformas no están reguladas por la CNMV y no estamos cubiertos por el FOGAIN ni por el FGD. Veremos si esto cambia en el futuro.

Otras

Sí, hay otras opciones. Pero el que suscribe no tiene el conocimiento necesario de ellas ni la experiencia como para ponerlas aquí. Y no, ir al casino no es una opción.

¡Poned otras opciones que conozcáis en los comentarios!

¿Qué hacer?

Ay, omá… Entonces ¿qué hacemos?

Depende.

a) Nada y que nuestros ahorros queden del tamaño de un coronavirus de tipo 2.

b) Formarnos e invertir en alguna de las opciones anteriores (la que más se ajuste a nuestras características y situación).

c) Formarnos e invertir en otra opción alternativa (cuéntanos cuál en los comentarios o vía Twitter).

d) Plan mixto: formarnos a conciencia e invertir un poco en todo (cuéntanos también cómo de poco o de mucho y en qué porcentaje).

* Nótese el palabro formarnos que se repite para las 3 últimas opciones.

Chiste anti-lunes

Por fin, lo que estabais esperando:

– ¿Cuánto cuesta ese oso de peluche?

+ 20€

– Vale, tome.

+ Un momento ¡el billete que me ha dado es falso!

– ¡Ah! ¿Y el oso no?

feliz lunes

Tened cuidado con el lunes y con los bancos.

Créditos: foto de portada de GregMontani en needpix.com.